YPF vuelve al mercado de capitales y busca captar hasta u$s150 millones

La petrolera anunció la emisión de dos obligaciones negociables en pesos y una tercera en dólar link para el mercado local. Se licitarán los tres instrumentos por un monto equivalente de hasta u$s50 millones.

Por Canal26

Martes 21 de Enero de 2020 - 09:54

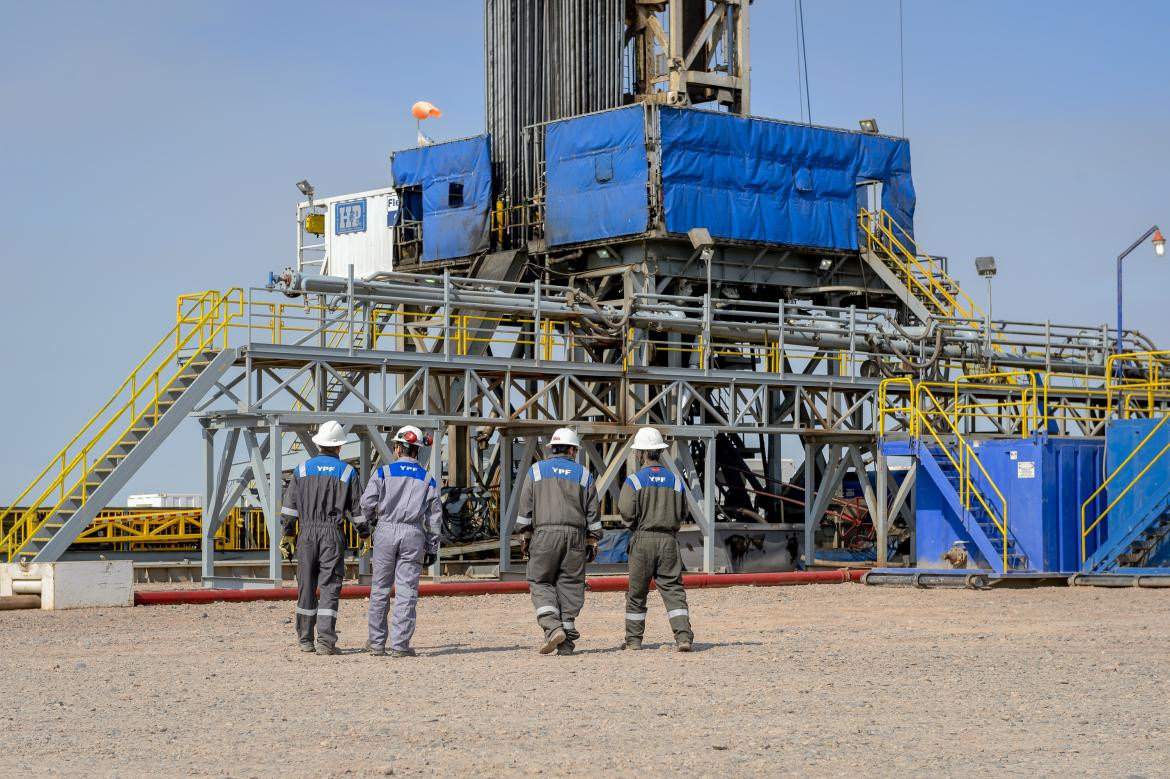

YPF vuelve al mercado de capitales.

YPF vuelve al mercado de capitales.

La petrolera YPF anunció que mañana volverá a financiarse a través del mercado de capitales, ya que tiene previsto emitir tres obligaciones negociables, en el marco del plan financiero de 2020.

Así, se licitarán tres instrumentos por un monto equivalente de hasta 50 millones de dólares que podría ampliarse a 150 millones de dólares.

La emisión consistirá en dos series en pesos a 12 y 18 meses respectivamente a tasa variable (BADLAR + margen); la tercera consiste en una serie dólar link a tasa fija a 12 meses.

Según la compañía, la emisión "ofrece una alternativa atractiva para los tenedores de pesos en el mercado local".

Asimismo, la petrolera anunció la reapertura del título Clase XLVI con vencimiento el 4 de marzo de 2021, por un monto equivalente de hasta 50 millones de dólares, que podría ampliarse a 100 millones de dólares.

Esta operación es la primera salida al mercado que la petrolera realiza en 2020, luego de una emisión de obligaciones negociables que concretó el 2 de diciembre último.

Más Leídas

-

1

Atentos usuarios de cajeros automáticos: cuál es el nuevo monto de extracción

-

2

Cambios en los pagos de diciembre 2024: qué grupo de jubilados cobrará menos

-

3

Vaca Muerta alcanzó un récord histórico de producción de petróleo en octubre

-

4

En los primeros 10 meses del año, la deuda bruta del Tesoro creció más de 90 mil millones de dólares

-

5

Cuánto va a salir el iPhone 16 Plus a partir de diciembre tras la eliminación de impuestos

Notas relacionadas

También podría interesarte

Números favorables para Trump: recibió un 59% de aprobación en la gestión de la transición hacia su nuevo gobierno