Tres grupos de bonistas se unieron para rechazar oferta de canje de deuda del Gobierno

Afirman que la propuesta implica "pérdidas desproporcionadas" para acreedores. Según Guzmán, los tenedores de títulos no perderán, sino que ganarán menos.

Por Canal26

Lunes 4 de Mayo de 2020 - 13:00

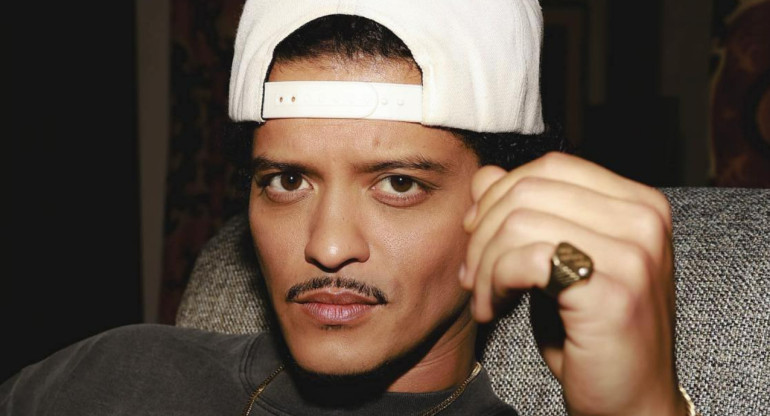

Martín Guzmán, Ministro de Economía. Reuters.

Martín Guzmán, Ministro de Economía. Reuters.

La economía atraviesa una semana clave para la suerte de la deuda externa argentina, y con este marco, tres grupos de acreedores lanzaron un comunicado conjunto en que volvieron a rechazar los términos de la oferta de reestructuración que hizo el país, con tres años de gracia sin efectuar pagos y recortes de intereses dle 62% y de capital del 5,4%.

El Grupo Ad Hoc de Tenedores de Bonos, el Comité de Acreedores de Argentina y el Grupo Ad Hoc de Tenedores de Bonos de Canje de Argentina manifestaron en un comunicado que "representan colectivamente un amplio y diverso espectro de tenedores de bonos soberanos de Argentina".

También sostuvieron, de manera conjunta: "Cada uno de los tres grupos de tenedores de bonos y las instituciones que representan, junto con varios otros inversores, desean reiterar y dejar en claro que no pueden respaldar la oferta de intercambio recientemente anunciada por la República, y no entregarán sus bonos en dicha oferta, porque, entre otras razones, los términos requieren que los tenedores de bonos argentinos sufran pérdidas desproporcionadas que no son justificadas ni necesarias".

Los acreedores volvieron a decir que están "preparados para discutir constructivamente con Argentina cuando su gobierno esté listo para hacerlo, con el objetivo común de encontrar una solución viable a los desafíos financieros actuales de la República".

Este lunes por la tarde, el grupo de acreedores con títulos con deuda que formó parte de las reestructuraciones de 2005 y 2010 dará una teleconferencia en la que buscan sumar a otros bonistas en el rechazo a la propuesta de la Argentina.

Acreedores, consultores y algunos funcionarios creen que aun hay espacio para negociar una mejora en los términos del canje.

De todos modos, los términos se reducen. Este miércoles es la fecha límite para que los acreedores interesados en aceptar la oferta manifiesten interés. Luego, el viernes, cerrará la ventana para participar. El lunes, se informarán los resultados, de acuerdo con el cronograma oficial. De todos modos, nadie descarta una extensión en el cronograma: la Argentina no pagó un vecimiento de deuda a fines de abril y tiene hasta el 22 de mayo para saldarlo o reestructurarlo sin caer en default. Los expertos entienden que las tratativas pueden extenderse hasta ese plazo.

En una columna escrita en el Financial Times, el ministro de Economía, Martín Guzmán, dijo este domingo que el país negocia de buena fe y advirtió: "No podemos pagar más". Con el apoyo de gobernadores y de cámaras empresarias, Guzmán escribió: "Ya no hay lugar para las ilusiones. En el mundo del nuevo Covid-19, no podemos seguir gastando el 20% o más de los ingresos públicos en el pago de la deuda, tal como han pedido efectivamente algunos acreedores. Es simplemente imposible". Y continuó: "No estamos pidiendo a nuestros acreedores que pierdan, sino que ganen menos".

Los grupos de acreedores y el Gobierno tensan la cuerda, en la recta final de la oferta. Mientras los bonistas buscan sumar voluntades al rechazo (y, así hacer más difícil que el país reúna las voluntades necesarias para hacer el canje), Guzmán dará este miércoles una conferencia virtual con Joseph Stiglitz y Jeffrey Sachs, dos de los economistas de renombre internacional que apoyan la reestructuración que promueve el ministro Guzmán.

Más Leídas

-

1

Cuánto va a salir el iPhone 16 Plus a partir de diciembre tras la eliminación de impuestos

-

2

Atentos usuarios de cajeros automáticos: cuál es el nuevo monto de extracción

-

3

Dólar hoy: retomó la tendencia alcista y finalizó a $38,40

-

4

Cambios en los pagos de diciembre 2024: qué grupo de jubilados cobrará menos

-

5

Las automotrices repuntan en el cierre del año: ¿cuáles fueron los autos más vendidos?