Congreso de EE.UU. alertó sobre China como acreedor mundial: nombró a Argentina entre 6 países en reciente "Default"

La dura advertencia ha llegado desde el Capitolio de los Estados Unidos. La crisis financiera internacional se agudizó con el avance de la pandemia de covid-19 y pone en riesgo de defaults soberanos a muchas economías débiles, como la de Argentina.

Por Canal26

Lunes 26 de Julio de 2021 - 10:14

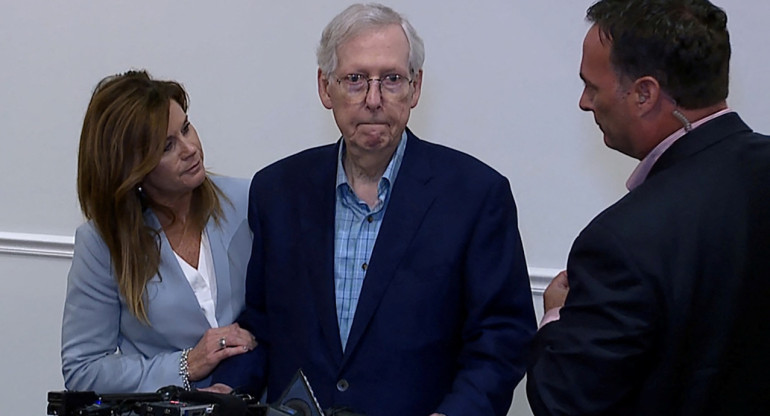

Alberto Fernández, Capitolio de Estados Unidos y Xi Jinping.

Alberto Fernández, Capitolio de Estados Unidos y Xi Jinping.

Las perspectivas económicas en un complicado contexto internacional no son nada buenas para la Argentina de cara a lo que viene. Y es que el país ha sido junto a otros como Belice, Ecuador, El Líbano, Surinam y Zambia, uno de los seis que cayeron en default desde finales del año 2019.

Lo peor del caso es que no todo se limita a ese dato, sino que hay grandes posibilidades de nuevas crisis de deuda soberana en adelante (y en lo inmediato), tal como reza un informe confeccionado por el Servicio de Investigaciones del Congreso de los Estados Unidos.

Sin embargo, hay más hilo en el carretel de la coyuntura económica mundial, ya que en ese mismo informe (tal como escribió el periodista Sergio Serrichio en un artículo exclusivo para Infobae) también se destaca puntualmente a China como el principal acreedor a nivel internacional.

El gigante asiático ha hecho una movida impresionante. Esto surge de los datos de 1991 cuando China se ubicaba en el puesto Nº15 en ese ranking. En la nota de Infobae, también se indica que a inicios de los años '90, Japón, Rusia y Estados Unidos eran los tres principales acreedores bilaterales del mundo en desarrollo, seguidos por países desarrollados, como Alemania y Francia, o con amplios recursos petroleros, como Kuwait y Arabia Saudita. Ya en 2019, China se posicionó claramente como el acreedor más preponderante a la cabeza de todos, entanto que los estadounidenses bajaban del tercer al décimo lugar.

Tal como se refleja en el artículo de Serrichio, en el informe se resalta (no sin alarma) que China es el mayor acreedor bilateral pero que además “algunos miembros del Congreso han expresado su preocupación sobre los impactos económicos y en materia de seguridad de la diplomacia económica china” y respecto de “la creciente complejidad del financiamiento y los riesgos asociados a las deudas soberanas”.

Con este marco, es lógico que la tensión en ámbitos geopolíticos, técnológicos y comerciales vaya en aumento entre las grandes potencias y preocupe a los países que -como Argentina- tienen economías endebles.

El presidente de los Estados Unidos, Joe Biden, y la secretaria del Tesoro, Janet Yellen, advirtieron sobre este estado de cosas, y fue esta última quien sostuvo durante una Cumbre en mayo pasado convocada por el Papa Francisco en el Vaticano que “muchos países aumentaron sus deudas con acreedores como China, que a menudo ha aplicado términos de pago difíciles y no transparentes”.

Así mismo, también por una investigación exclusiva de Infobae, surge de un estudio realizado por una agrupación de centros de estudio y académicos de EEUU y Europa, que se hicieron 100 contratos de crédito de China (10 de ellos a la Argentina), y han criticado ampliamente el absoluto secreto en el que se han mantenido, como también las cláusulas cruzadas y de penalidad y algo que mencionaron como “No Paris Club Clauses”, o dicho en otras palabras: cláusulas por las cuales China se excluye de renegociaciones asimilables a esa agrupación de acreedores.

Según estimaciones del Banco Mundial, muchos países enfrentan situaciones de stress financiero y riesgo de default soberano, cita el informe, que destaca en varios tramos no solo que China es el mayor acreedor bilateral del mundo en desarrollo. sino también que “algunos miembros del Congreso han expresado su preocupación sobre los impactos económicos y en materia de seguridad de la diplomacia económica china” y sobre “la creciente complejidad del financiamiento y los riesgos asociados a las deudas soberanas”.

Tal como se refleja en el artículo de Infobae, también se indica que “mientras la primera oleada de acumulación de deuda soberana consistió primariamente en préstamos bancarios y créditos bilaterales de economías avanzadas y de bancos multilaterales de desarrollo, los recientes aumentos en la deuda soberana agregada son largamente atribuibles a la emergencia de China como un acreedor clave de los países en desarrollo, y a la emisión de bonos para financiar la deuda de los países”. Ambas tendencias, advierte, “presentan nuevos desafíos para la resolución de defaults soberanos”.

El problema, según el informe, es que “a diferencia del FMI, del Banco Mundial y de los 22 países que integran el Club de París, China raramente da a conocer los montos o términos de sus acuerdos bilaterales”. En ese sentido, cita una investigación de la “Oficina Nacional de Investigaciones Económicas” según la cual la mitad de los préstamos oficiales de China a países en desarrollo no están incluidos en las estadísticas del FMI y del Banco Mundial.

“China no es miembro del Club de París y hasta hace muy poco no participó en iniciativas de alivio multilateral de deuda”, insiste el informe. La excepción sería la iniciativa auspiciada en el G20 (que China integra), la misma por la que el gobierno de Biden pidió al Congreso una “autorización” de USD 52.000 millones.

Sin embargo, el mercado de Bonos aún sigue establecido como el principal canal de endeudamiento soberano. De hecho, según el informe de Sergio Serrichi en Infobae, entre 2011 y 2019 la deuda global en bonos de países de ingresos medios y bajos se triplicó. Pero he aquí, recuerda, que las deudas soberanas son el único instrumento de deuda para las que no existen mecanismos de quiebra, por lo cual se ha recurrido a soluciones contractuales como las “cláusulas de acción colectiva” y “comités de coordinación” de acreedores.

Con este marco, entre los mecanismos de alivio que se encuentran disponibles, el informe presentado remarca la “Iniciativa de Suspensión del Servicio de Deuda”, que da paso a la reestructuración de pagos a acreedores del G20, pero no ofrece las esperadas quitas. De acuerdo al Banco Mundial, ese mecanismo –al que no se sumaron los acreedores privados- proveyó hasta ahora un “alivio oficial” de USD 5.000 millones en servicios de deuda a 40 de 73 países elegibles, cifra exigua para tal cantidad de deudores.

Otra propuesta es el “Marco Común” que implica un proceso parecido a los aplicados al Club de París y que en su última versión abarca 39 países, incluyendo a China. Esa restructuración, se puede leer en el informe, tiene que necesariamente incluir un programa con el FMI y la condición de que el deudor logre “trato comparable” de todos sus acreedores.

Ese reclamo coincide con el que hizo el embajador japonés en Buenos Aires, Takahiro Nakamae, quien en un gesto inusual de la diplomacia nipona fue el primero en señalar que si la Argentina quería prorrogar pagos al Club de París, debía hacer lo mismo con China. Japón es el segundo acreedor de la Argentina en el informal club con sede en la capital francesa y en una reciente entrevista con Infobae afirmó que China “tiene intención de transformar el status quo con la fuerza, de manera unilateral y, muchas veces, sin respetar el derecho internacional”.

Más Leídas

-

1

Riesgo país en los países de América, hoy miércoles 27 de noviembre de 2024

-

2

Aumentan el ex Potenciar Trabajo y Fomentar Empleo: de cuánto son los montos para diciembre y enero

-

3

El Gobierno oficializó los aumentos de diciembre de Anses: en cuánto quedan las asignaciones, jubilaciones y SUAF

-

4

Cuánto va a salir el iPhone 16 Plus a partir de diciembre tras la eliminación de impuestos

-

5

Cuánto cobran las empleadas domésticas en diciembre 2024: salario mínimo y máximo

Notas relacionadas

También podría interesarte

Sensibles bajas para Costas: Juanfer Quintero y Roger Martínez viajaron a Colombia y se pierden la definición del campeonato

Desapareció un sargento tras caer al río Paraná: qué dijo el Ejército Argentino y cómo continúa la búsqueda